最近,数百家保险公司披露了第二季度的偿付能力报告日前,保险公司正式实施《保险公司偿付能力管理规定》,即偿二代,偿二代新规进一步细化了保险公司的综合风险评级,将其划分为AAA/AA/A/BBB/BB/B/C/D8类别

本次偿付能力报告还首次披露了保险公司细分后的综合风险评级中新经纬梳理139家保险公司新披露的偿付能力报告发现,10家保险公司评级为AAA,另有10家公司评级为C,2家公司评级为d

12个被评为C级和d级。

保险公司偿付能力的监管指标有三个监管要求需要满足核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%,综合风险评级不低于b级的要求,这三项指标必须同时满足才能达标其中一项不符合监管要求,即偿付能力不达标

2022年第一季度,综合风险评级变成了8类清华大学五道口金融学院中国保险与养老研究中心研究主任朱在接受中新经纬采访时介绍,综合风险评级是监管机构结合保险公司核心偿付能力充足率和综合偿付能力充足率,对保险公司整体风险的评价

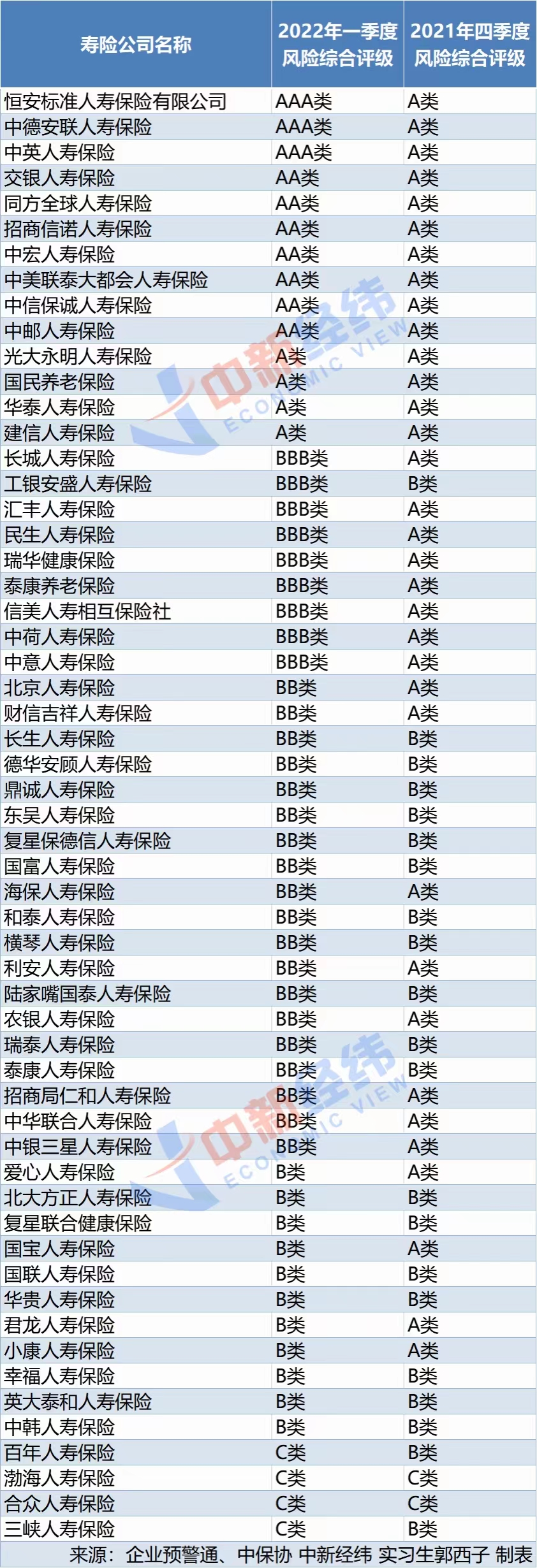

最近几天,保险公司披露的二季度偿付能力报告中披露了2022年一季度和2021年四季度的综合风险评级需要注意的是,部分上市保险公司尚未披露二季度偿付能力报告,部分保险公司尚未披露评级

根据企业预警和中保协披露的数据,2022年一季度,AAA/AA/A评级的公司有38家,占比27.34%,BBB/BB/B评级的公司有89家,占比64.03%,C/D评级的公司有12家,占比近8.63%。

在139家保险公司中,有10家保险公司的评级为AAA其中,财险公司6家,分别是东京海上日兴火灾保险,劳氏保险,美亚财险,日本财险,三井住友海上火灾保险,中原农业保险,寿险公司3家,分别是恒安标准人寿,中德安联人寿,中英人寿,还有一家再保险公司——汉诺威再保险这10家公司在上个季度都获得了A级评级

二代,二期实施后,分类更加细化根据Enterprise Alert提供的数据,在139家保险公司中,有48家保险公司的综合风险评级被下调

从A类下调至BBB/BB/B类的公司有41家,其中财险公司18家,寿险公司20家,再保险公司3家特别是国民财险,现代财险,爱情人寿,国宝人寿,龙军人寿,小康人寿,均由A类连续跌至B类

从B类转入C类的还有6家,分别是富德财险,华安财险,前海联合财险,珠峰财险,百年人寿,三峡人寿都邦财险直接从B类转入d类

都邦财险二季度偿付能力报告显示,截至二季度末,公司核心偿付能力充足率和综合偿付能力充足率为138%,较期初的122%上升16个百分点,但上述两项指标在139家保险公司中排名靠后。

对此,都邦财险表示,公司在改善自身经营的同时,积极推进资本补充计划,近期将通过增资的方式进行增资,使公司偿付能力充足率大幅提升同时,公司高度重视操作风险和公司治理方面存在的问题,推进整改工作,改善了操作风险在综合风险评级中的不利局面

朱表示,保险公司综合风险评级下调主要是受到偿二代和偿二代规则变化以及近期负债和投资者压力的影响。

他解释说,偿二代和二期规则对实际资本确认的要求更严格,对长期股权投资等风险资产的资本要求更高,对负债端的部分保险风险增加了风险资本要求近期行业增长承压,而资本市场震荡下行,投资收益大幅下降,导致利润下降特别是一些经营时间短的小公司,在有限的投资规模上没有优势,受市场影响大,导致亏损严重

保险公司增资补血

中国银监会最近几天召开偿付能力监管委员会第15次工作会议数据显示,一季度末,纳入会议的180家保险公司平均综合偿付能力充足率为224.2%,平均核心偿付能力充足率为150%,实际资本4.9万亿元,最低资本2.2万亿元财产保险公司,人身保险公司和再保险公司平均综合偿付能力充足率分别为236.3%,219.3%和298.5%,平均核心偿付能力充足率分别为204.2%,136.6%和267.5%

中新经纬梳理145家已披露偿付能力充足率数据的保险公司发现,截至二季度末,75家保险公司核心偿付能力充足率较上季末下降,80家保险公司综合偿付能力充足率也有所下降,占比过半。

根据银监会2021年12月发布的《保险公司偿付能力管理规定》,将核心偿付能力充足率低于60%或综合偿付能力充足率低于120%的保险公司列为重点核查对象。

数据显示,截至二季度末,仅有安心财险公司核心偿付能力充足率低于60%,中韩人寿和安心财险公司综合偿付能力充足率低于120%此外,接近红线的指标还有长安责任保险,爱情人寿,合众人寿,渤海财险,前海财险

华创证券非银团队发布的研究报告认为,伴随着资本认可标准加强,实际资本分级,交易对手最低资本要求,大类资产和不动产集中度风险增加,预计寿险业核心偿付能力充足率和综合偿付能力充足率将普遍下降,保险公司的抗风险能力和分红空间也将承压。

今年以来,保险公司频频补血其中有增资扩股,发行资本补充债券的,也有以未分配利润转增股本或任意盈余公积金转增股本等方式补充资本的

北京大学经济学院风险管理与保险系主任凯文Kevin Z)最近写道:对于不同类型和规模的公司,规则二的影响不同,其偿付能力数据有升有降,反映了不同公司的实际风险。

具体来说,从负债端来看,定价激进,管理粗放的公司一般在规则二下资本要求较高,从投资角度看,股权投资,投资性房地产等高风险资产占比高的公司在规则二下资本要求提高,偿付能力相应下降,经营稳健,资产负债匹配良好的公司一般在规则二下受益。

中国银行业和保险业监督管理委员会表示,从第二代和第二阶段补偿的第一季度实施情况来看,规则二提高了监管指标的风险敏感性和有效性,巩固了行业资本质量,有利于促进保险公司提高风险管理能力。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。