保险公司2021年年报最近几天发布在去年复杂的市场和激烈的竞争环境下,各公司业绩有增无减

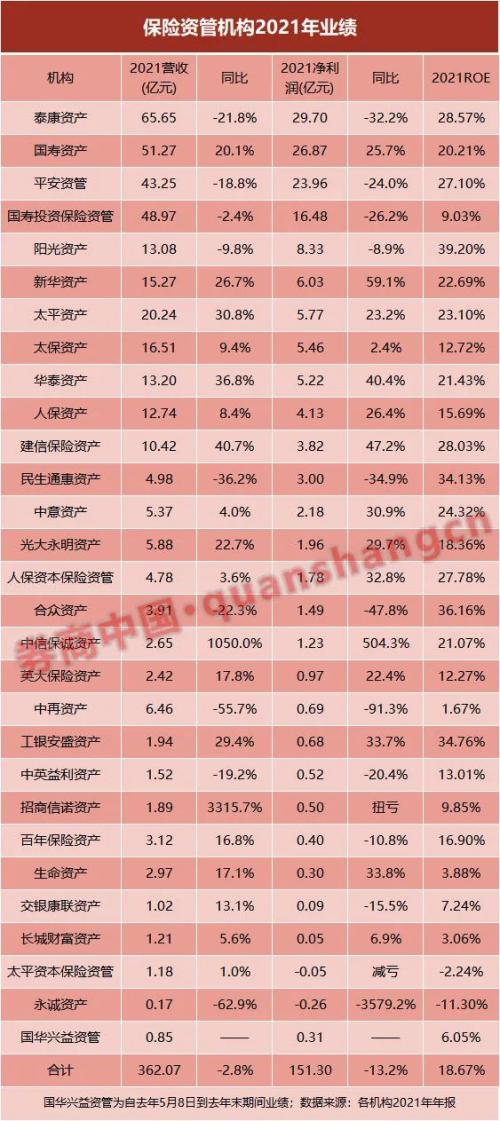

据券商中国记者统计,截至4月30日,已有29家保险资产管理公司披露年报,有可比数据的28家保险资产管理公司2021年共实现营业收入362亿元,净利润151亿元,同比分别下降2.8%和13.2%。

虽然大型保险资产管理机构依然涨幅居前,但中小轻机构涨幅居前2021年,多家保险资产管理机构净资产收益率达到20%以上,其中4家机构ROE超过30%,均为中小机构

四家公司处于盈利能力的前几位,排名发生了变化。

从年报数据来看,2021年泰康资产,国寿资产,平安资管仍是涨幅居前,盈利超过20亿元,国寿投顾资产管理盈利16亿元这四家公司的利润远高于其他保险资产管理机构

平安资管2021年净利润排名第三,为23.96亿元,同比下滑24%2021年末,公司管理资产约4.05万亿元,第三方业务5121亿元

之后,第四赚钱的公司是中国人寿集团旗下另类投资平台中国人寿投资保险资产管理公司,2021年净利润16.48亿元,同比下滑26.2%截至2021年底,公司累计签约规模超过5700亿元,管理规模超过3700亿元在2022年初的工作会议上,公司提出努力提升另类投资管理能力,加大另类资产管理产品开发力度,加快向市场化资产管理机构转型,确保第三方资产管理规模占比持续提升

前四名之后,阳光资产,新华资产,太平资产,太保资产,华泰资产,PICC资产等更有利可图其中新华,太平,太保,PICC为管理规模万亿元的大型机构,阳光,华泰为管理规模超过5000亿元的中小型机构

其中,新华资产2021年净利润6.03亿,同比增长59%,在大中型保险资管中利润增幅最大公开资料显示,新一年资产管理规模也在万亿元以上2021年营业收入增长26.7%至15.27亿元,资产管理费收入从10.54亿元增长至12.77亿元这笔收入从3.49亿元增加到5.16亿元,受托方从82家增加到154家

此外,华泰资产利润增长也较高,净利润增至5.22亿元公司属于保险资产管理公司,有明确的市场标签去年底管理规模5100多亿元,其中90%左右是第三方基金

整体来看,29家保险资产管理机构中,2021年盈利超过1亿元的机构有17家。

在盈利榜的另一端,还有亏损的公司,分别是太平资本保险资管和永诚资产其中,太平太平保险资产管理公司于2021年获批另类投资专业保险资产管理公司其前身成立于2017年,注册资本2亿元2022年2月,公司工作会议提出,2022年是太平资本确立新起点,开启新征程,全面推进专业保险资产管理机构建设的元年

永诚资产是为数不多的由财产保险公司出资的保险资产管理公司,注册资本3亿元2017年8月获准开业,最近几年来盈亏一直不稳定,其中2017年亏损3400万元,2018年盈利29万元,2019年亏损2700万元,2020年盈利0100万元,2021年亏损2600万元

4家ROE高于30%,均为中小机构。

资产管理行业除了利润,还关注净资产收益率指标,净资产收益率反映一个公司的资本回报能力中国券商记者根据年报数据测算,由于利润整体下滑,2021年保险资产管理机构整体ROE也有所下降,平均为18.67%同时,不同机构之间ROE差距较大

从ROE来看,中小保险资管的利润虽然比不上大机构,但资金回报能力并不逊色,很多机构的ROE都达到了20%以上其中,阳光资产,何忠资产,工银安盛资产,民生通汇资产等4家机构2021年ROE超过30%这四家机构2020年的ROE也处于行业前列,均接近或高于40%

其中,阳光资产2021年的净资产收益率最高,达到39.20%2021年,公司实现净利润8.33亿元,同比下降8.9%阳光资产是阳光保险集团旗下的资产管理公司阳光保险集团港股招股说明书中披露,截至2021年末,阳光资产委托资产6536亿元,其中委托第三方资产占比过半,第三方业务3417亿元,同比增长53.6%

一家公司利润下滑,超额管理费的分量越来越大。

从2021年的利润变化来看,有同比数据的28家机构中,虽然大部分机构的管理规模在增长,但仍有11家机构利润下滑。

例如,泰康资产2021年的管理费收入为59.32亿元,相比2020年的75.20亿元下降21%,中国平安管理费收入由36.75亿元下降至32.86亿元,下降10.6%,阳光资产,民生通汇资产等,管理费收入均下降30%以上

委托资金主要是母公司的保险资金,以及体制外的保险资金,银行理财,各类养老金等第三方资金已发行的资产管理产品包括债权投资计划,股权投资计划和组合产品管理费不仅与管理的资产规模有关,还与管理费率有关

据保险管理行业人士介绍,保险管理公司最近几年来逐步拓展市场化的第三方业务,其管理费收入的构成也在发生变化过去主要靠固定费率的基础管理费已经越来越薄现在转向超额的业绩管理费,这要看能不能给委托人带来好的收益,也就是看核心的资产管理能力如果投资收益率超过KPI目标,就会按照超额收益的一定比例获得超额奖励,而且这部分比例会越来越大相对而言,市场化业务和发行产品的费率较高,对管理费收入的贡献较大

从去年的情况来看,大部分保险资产管理公司的管理规模持续增长在这种情况下,如果管理费收入下降,应该是由于基本管理费收入以外的超额管理费收入减少

比如,从标准化业务的角度来看,权益市场方面,去年股市估值高的情况下只存在结构性的市场机会,对资产管理机构提出了很大的挑战大部分资产管理机构的管理业绩难以达到超额收益的水平,意味着无法获得相应的超额管理费收入,这应该是管理费收入减少的原因

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。